石材外贸课堂 貌似神非的出口押汇与保买票据

1998年12月10日,某市A公司与德国B公司签订了一份出口地毯的合同,合同总价值为USD31346.86,装运港为中国郑州,目的地为德国法兰克福,收货人为B 公司,付款条件为D/P30天。 1998年12月20日,A公司按照合同的要求备齐货物,从郑州港空运至德国法兰克福。在取得空运提单和FORM A产地证之后,A公司会同已缮制好的汇票、发票、单据一起交到该市C银行。因A公司近期资金紧张,随即以此单向C银行申请办理押汇。C银行考虑虽然托收风险大,但A公司资信状况良好,与本行有良好的合作关系,无不良记录,就为A公司办理了出口押汇,押汇金额为USD31346.86,押汇期限为50天,到期日为1999年2月9日,押汇利率为7.4375%。同日C银行将此笔款项转到A 公司帐户,随后A公司便支用了该笔款项。1999年1月12日,C银行收到国外提示行电传,声称客户已经承兑 ,并取走了该套单据,到期日为1999年2月8日。但是,在到期日之后,却迟迟未见该笔款项划转过来。经A公司与C银行协商,由A公司与买方联系,但买方声称已将该笔款项转到银行。1999年3月25日,C银行发电至提示行查询,提示行未有任何答复。此时,A公司再与B公司联系,B公司一直没有回电,到1999年9月突然来电声称自己破产,已无偿还能力。至此,该笔托收已无收回的可能。C银行随即向A公司追讨,但A公司一直寻找借口,拖欠不还。C银行见A公司无归还的诚意,就将A公司告上法庭,要求A公司履行义务,清偿所欠的银行债务。

在法庭上,A公司则认为自己不具有清偿该笔贷款的义务。理由是自己已将全套单据在C银行办理了质押,自己已经将全套单据卖给了银行,既然银行买了全套单据,那么银行应该对这套单据负责,自己虽然可以协助银行追讨欠款,但并无代为付款的义务。那么A公司的说法是否正确呢?A公司是否负有归还此笔贷款的义务呢?

显然,A公司的说法是不正确的。A公司的管理人员显然是把出口押汇与保买票据混淆了。那么什么是出口押汇,什么是保买票据呢?二者的区别有哪些方面呢?

出口押汇是指出口方银行根据出口商提供的跟单信用证及全套单据,审核无误后,扣除押汇利息,按当月该外汇指定银行挂牌折成人民币,扣除押汇利息后将资金余额划给出口商的一种融资方式。出口押汇一般为信用证项下办理,但对于有些信用等级高、资信状况良好、内部管理严格、经济效益好的企业也可办理托收项下的出口押汇。保买票据是指出口商所在地银行买进远期票据,扣除利息,付出现款的一种业务,也有人按照FORFAITING的译音称之为“福费廷”。

在这两种业务中,出口商都是通过单据或票据的买卖,及时获得资金,加速了资金周转。但出口押汇与保买票据有很大的区别:

1、在出口押汇业务中,如果单据被拒付,则办理押汇的银行(NEGOTIATING BANK)可以对出票人(DRAWER)行使追索权,要求出票人(DRAwER)偿付;而办理保买票据业务的银行则不能对出票人(DRAWER)行使追索权,出口商在办理这种业务时是一种卖断行为,票据遭到拒付与出口商无关,出口商将票据拒付的风险完全转移给银行。

2、在出口押汇业务中使用的单据为信用证或托收项下的单据,在一般的国际贸易中使用;保买票据业务中使用的票据是与大型成套设备相关的票据。它可以包括数张等值的期票(或汇票),每张票据的间隔时间一般为6个月。

3、出口押汇中使用的单据除汇票外,还有提单、装箱单、保险单等其他信用证或合同要求的一些单据,银行在向出口商购买这些单据时,主要是货权的转移,故汇票本身并不需担保或承兑;办理保买票据一般只有汇票或本票,这种票据必须由第一流的银行担保。

4、出口押汇手续较简单,一般只收取贷款利息;而办理保买票据业务收费比一般的贴现业务的费用高,除按当时市场利率收取利息外还收取下列费用:(1 )管理费,一次性支付;(2)承担费;(3)出口商未能履行或撤消合同,致使保买票据业务不能实现,办理该业务的银行要收取一定的罚款。

针对此项案情,法院经过调查取证,认为A公司办理的是出口押汇业务,而非保买票据,故C银行对A公司有追索权,A公司负有偿还此笔贷款的义务,最后裁定A公司败诉。

• 凡注明“石材体验网”的所有文字、图片、音视频、美术设计和程序等作品,版权均属石材体验网所有。未经本网授权,不得进行一切形式的下载、转载或建立镜像。

• 您若对该稿件内容有任何疑问或质疑,请即与体验网联系,本网将迅速给您回应并做处理。

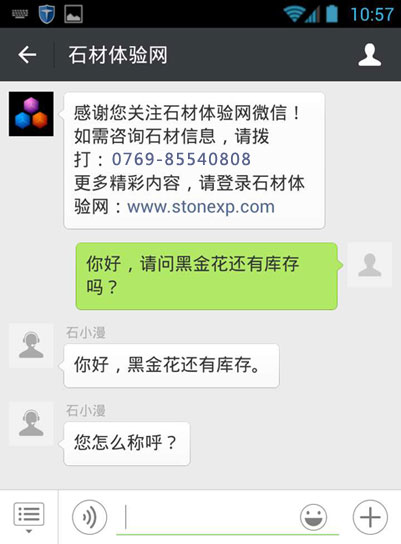

点击右侧【在线咨询】或至电0769-85540808 处理时间:9:00—17:00

石材体验网部份作品均是用户自行上传分享并拥有版权或使用权,仅供网友学习交流,未经上传用户书面授权,请勿作他用。